股票配资推荐 国泰君安:统一企业中国营收回归增长轨道 首予“增持”评级

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

客户端

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

客户端

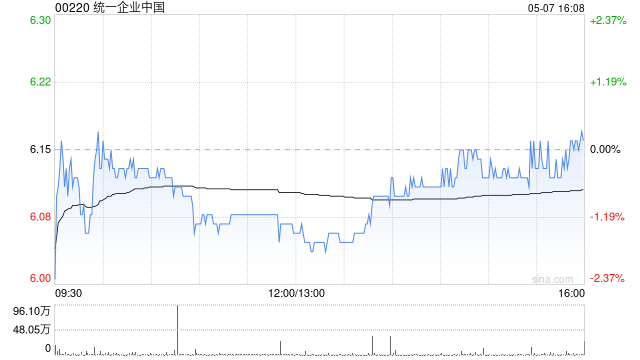

国泰君安发布研究报告称,首次覆盖统一企业中国(00220),给予“增持”评级,预计公司2024/25/26年EPS0.42/0.46/0.49元。公司疫后营收回归增长轨道,饮料业务是核心增长点,利润率呈改善趋势。公司2018年以来实施百分百分红或超额分红,目前股价对应股息率8%。

06月26日,波罗的海干散货指数(BDI)概念盘中跳水,截至09点36分,波罗的海干散货指数(BDI)概念整体指数下跌1.17%,报2255.150点。

国泰君安主要观点如下:

疫后营收回归增长轨道,长期股东回报一流。

公司1992年开始运营,2012年整体营收破200亿,收入规模停滞七年后于疫后重新回归增长轨道,2023年实现营收达285.9亿,利润规模达16.67亿。主营业务收入主要来自饮料业务和方便面业务,分别占六成和四成左右。过去十年ROE持续提升2023年创新高达12.5%,2018年以来公司分红率维持在100%-120%区间,股息率由5%增长至8%,长期股东回报一流。

产品创新力及组织力优势,人效比显著提升。

作为泡面与饮品行业龙二,公司致力于产品创新驱动,例如饮品中的大单品阿萨姆奶茶、冰红茶预计现已分别破70亿元、35亿元,方便面领域则先后推出老坛酸菜、汤达人茄皇几大单品,依然持续产品升及。公司坚持运营效率提升、组织优化,执行产品新鲜度管理,采取现代化管理梯队及内部提拔制,自公司上市以来,公司人均创收翻了3倍达85万元,人均利润翻了5倍达5万元。

饮料业务是核心增长点,利润率呈改善趋势。

该行认为饮品业务将成为公司未来核心增长点,预计其CAGR(2024-26E)7%左右。核心驱动:1)短途旅游增加趋势带动饮料市场扩容;2)增设六大类型售点,渠道多元化,渗透率和单一网点收入提升;3)产品创新、品类延展。另一方面,在2013-2023年十年间,毛利率经历了两次高点高至36-37%,低点则低至29%。该行预计新一轮原料成本周期及景气周期驱动下,毛利率有望呈现逐步修复趋势。同时,历史形成的运营效率和竞争格局将得以延续,经营性费用率或维持低位,这意味着在毛利率修复的过程中,净利率的改善幅度和弹性将较往年更显著。

风险提示:原材料价格波动,竞争加剧。

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:史丽君 股票配资推荐